Albert Cuesta, periodista

Les telecomunicacions europees estan travessant un periode delicat, com va quedar clar en la intervenció conjunta que les quatre grans operadores europees van fer en el Mobile World Congress (MWC24) de finals de febrer. La nota positiva és que el consum de dades, tant en telefonia fixa com en mòbil, s’incrementa contínuament i de manera notable a tot el món, amb la facturació afegida que pot resultar, però això requereix que les operadores també augmentin la seva inversió anual per a donar resposta a la major demanda i a l’evolució tecnològica de les xarxes de telecomunicacions.

La constant inversió en xarxes de telecomunicacions és difícil de rendibilitzar, especialment per a les operadores europees, ja que estan sotmeses a mercats nacionals relativament petits i molt regulats, amb tarifes a la baixa i amb un brutal augment de la competència. Apareixen contínuament noves marques de baix cost, moltes d’elles de les mateixes operadores dominants, així com operadores virtuals, que es disputen els clients entre sí.

La relativa baixa rendibilitat de les operadores europees provoca, entre altres efectes adversos, que el valor de les seves accions al mercat de capitals sigui molt baix i els hi sigui més difícil aconseguir finançament extern. No és el cas de les tres grans operadores nord-americanes o de les tres japoneses que, tot i estar sotmeses a una forta competència interna, poden trampejar la situació amb unes tarifes que són de dos a tres vegades més elevades que les comparables europees, segons posen en relleu diversos estudis.

El cas de Deutsche Telekom, l’operadora alemanya dominant, és paradoxal: obté grans guanys gràcies a posseir la gran majoria de les accions de la seva filial nord-americana T-Mobile US, que competeix amb Sprint i AT&T, i resultats molt més fluixos al seu mercat domèstic, l’alemany. Com per exemple, la capitalització borsària d’Alphabet, la matriu de Google, és ara d’uns 1,75 bilions de dòlars, deu vegades més que la suma de les capitalitzacions de les quatre grans operadores europees en nombre d’abonats (Deutsche Telekom, Vodafone, Orange i Telefónica). I Microsoft acaba de superar els tres bilions de dòlars de capitalització, emparada per la venda de serveis de telecomunicacions de tota classe.

Les operadores europees van invertir la xifra rècord de 59.100 milions d’euros l’any 2022, davant dels 56.300 milions d’euros de l’any anterior, i sis de cada deu europeus tenien accés a cable de fibra òptica (FTTH) a finals de l’any passat, segons consta a l’informe “State of Digital Communications 2024” publicat el passat 29 de gener per la patronal europea de les operadores, ETNO, i elaborada per la consultora nord-americana Analysis Mason. La cobertura europea de xarxes fixes Gigabit era del 79,5% a finals del 2023, i la cobertura de les xarxes de 5G va assolir el 80% de la població, davant del 73% de l’any anterior, afegeix l’informe.

La tesi de l’informe de la patronal de les operadores europees és que la connectivitat innovadora és crucial per a la competitivitat i la seguretat del continent europeu. Per aquest motiu, les operadores inverteixen cada cop més en l’ampliació i actualització de les xarxes fixes i mòbils, i responen també a les demandes dels seus usuaris, que exigeixen una connectivitat més ubicada i ràpida. Però la Lisa Fuhr, la directora general d’ETNO, assegura que la situació és insostenible i Europa s’enfronta ara a la disjuntiva entre “liderar o perdre” el seu ecosistema de connectivitat.

“L’actual status quo, en termes d’inversió i de política [reguladora], no aconseguirà els nivells d’innovació que són tan desesperadament necessaris per a sostenir el creixement i aconseguir la necessària autonomia estratègica oberta europea”, afegeix Fuhr. Per ETNO, les telecomunicacions de la Unió Europea s’enfronten a un moment decisiu, per la qual cosa és urgent prendre una acció política que reforci el sector europeu de telecomunicacions i s’assoleixin els objectius del Digital Decade Policy Programe 2030.

En el seu informe del setembre passat, la Unió Europea constata que les xarxes d’alta capacitat, de fibra òptica i 5G, no estan prou desplegades i, llevat que es facin inversions colossals, “almenys de 200.000 milions d’euros suplementaris fins al 2030”, no s’aconseguirà l’objectiu de tenir connexió gigabit a totes les zones poblades. De moment, hi ha un 20% de fons públic per a 5G (uns 40.000 milions) i una part procedent dels fons de desenvolupament rural, regional i agrícola, imports que es jutgen totalment insuficients. Espanya està relativament bé en infraestructura digital, però suspèn en coneixements digitals de la població, segons l’informe, ja que “més d’un terç de la població no té ni els coneixements bàsics”.

Ingressos mitjans per usuari molt baixos

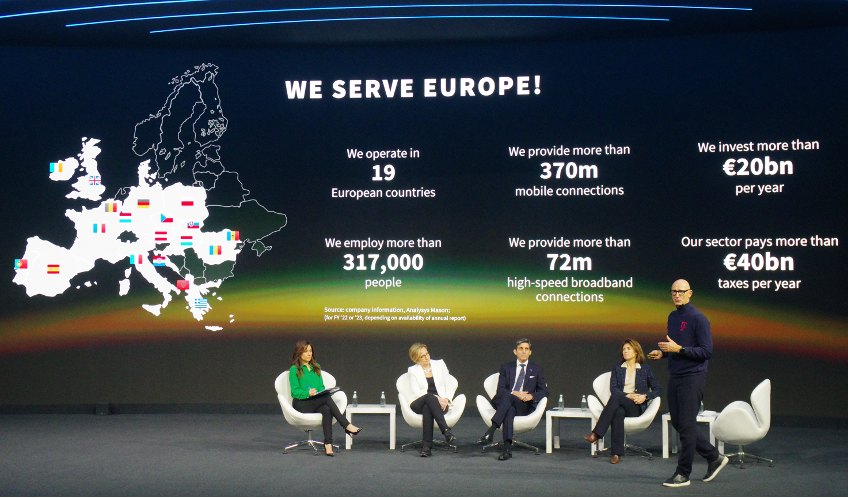

Aquests informes ja havien posat de manifest la delicada situació de les operadores europees però es va voler aprofitar la celebració del MWC per a posar-ho més de relleu. Els màxims responsables de les quatre grans operadores europees van fer una presentació conjunta, posant en relleu que s’inverteixen 20.000 milions d’euros anuals i es paga el doble en impostos, donant ocupació a 317.000 persones, com es veu en la fotografia superior. En ella apareix, dempeus, Tim Höttges, de Deutsche Telekom, i a la seva dreta Christel Heydemann, del grup Orange, José María Álvarez-Pallete, de Telefónica, i Margherita della Vall, del grup Vodafone, a més de la moderadora, Karen TSO, de CNBC, amb camisa verda.

El missatge principal de la presentació conjunta va ser que, si no es fan canvis dràstics i ràpids en la regulació de les xarxes de telecomunicacions a Europa, es corre el greu risc que el vell continent quedi a la cua de la inversió en tecnologia. El motiu bàsic per a l’alarma de les operadores europees, i que el comissari comunitari del mercat interior, Thierry Breton, no discuteix, és que els paràmetres financers en què es mou la indústria de telecomunicacions europea no són gens sòlids.

De fet, Breton també va intervenir en una presentació individual en el MWC que no estava d’entrada programada i va reconèixer, entre altres coses, que “existeixen encara massa obstacles reglamentaris per a la creació d’un mercat únic de telecomunicacions a Europa”i que “no existeix un nombre màgic d’operadors en cada país”. Uns dies abans, la Comissió Europea havia publicat un llibre verd amb la intenció de crear un mercat únic de telecomunicacions a Europa.

La facturació del sector de telecomunicacions europeu, mesura en ingressos mitjans per usuari (ARPU), és la més baixa de tots els competidors globals. En 2022, el ARPU de telefonia mòbil va ser de 15 euros a Europa, enfront dels 42,5 euros als Estats Units, 26,5 euros a Corea del Sud i 25,9 euros al Japó. El ARPU en telefonia fixa era de 22,8 euros a Europa enfront dels 58,6 euros als Estats Units i 24,4 euros al Japó. Només a Corea del Sud era més baix que a Europa: 13,1 euros, apunta l’informe de ETNO.

El retorn sobre el capital empleat (ROCE) dels membres d’ETNO quasi s’ha reduït a la meitat en els últims anys: l’any 2017 era del 9,1% i el 2022 del 5,8%, el que fa cada vegada més complicat aconseguir un retorn adequat de la inversió per a les operadores europees. La gran fragmentació del mercat europeu de telecomunicacions agreuja la situació, apunta l’informe. L’any 2023, a Europa hi havia 45 grans operadores amb més de mig milió de clients, davant de les vuit als Estats Units, quatre tant a la Xina com al Japó, i tres a Corea del Sud.

Aquesta debilitat evident del sector de telecomunicacions europeu ja es va posar de manifest en l’informe d’ETNO de l’any passat, que ara s’ha actualitzat. I un informe publicat el dia anterior del d’ETNO, pel grup Vodafone, titulat Why Telecoms Matters, va en la mateixa direcció. Per Vodafone, la “bretxa de connectivitat” (connectivity chasm) s’ampliarà més si se segueix el mateix camí i no es fa res per a posar-hi remei.

Les operadores europees confiaven que la legislació sobre la infraestructura gigabit (Gigabit Infraestructure Act) que està ultimant la Comissió Europea ajudaria a corregir la situació i a resoldre algun dels problemes més greus del sector. El setembre passat, un comunicat conjunt d’ECTA, ETNO, Giga Europe i GSMA, donava la benvinguda a la proposta de la Comissió de la Gigabit Infraestructure Act, perquè pensava que “tenia el propòsit d’aturar la burocràcia i el repte del desplegament lent, complex i costós de les xarxes de molt alta capacitat (VHCN) a la Unió Europea” i que així es podria redreçar la situació.

El passat 1 de febrer, les quatre mateixes associacions que es felicitaven al setembre per la iniciativa comunitària, publicaven un nou comunicat en el qual alertaven que s’havia fet marxa enrere en l’esborrany en qüestions clau i que no s’aconseguiria reduir el cost i el desplegament de les noves infraestructures com s’havia plantejat en un principi.

A les negociacions actuals, “es corre el risc d’introduir mesures que penalitzin les operadores de telecomunicacions sense produir cap benefici real en termes de simplificació administrativa”, es llegeix en el seu comunicat conjunt. Les “aprovacions tàctiques” dels desplegaments que s’havien inclòs, han passat a no tenir un termini definit i a tenir uns preus regulats que es consideren totalment “agressius i injustificats”.

Les operadores europees tenen plantejades altres reivindicacions històriques, com la que les grans tecnològiques (Alphabet, Meta, Microsoft, Netflix, Amazon i Apple, entre les més importants) sufraguin tot o part del tràfic extra de telecomunicacions que generen a Europa amb els seus serveis en fer servir la infraestructura europea. L’altra gran demanda històrica és que es poden obrir els mercats de telecomunicacions nacionals i produir-se unions entre operadors de diferents països o d’un mateix país.

Això últim sembla que ja s’està flexibilitzant d’alguna manera. La fusió entre Orange i MásMóvil a Espanya i la de Vodafone Group con CK Hutchison (Three) al Regne Unit estan molt avançades, si no sorgeixen contratemps amb noves demandes dels organismes reguladors estatals i comunitaris. Encara que es produeixin, tampoc millorarà molt la situació de la competència. Amb la fusió entre MásMóvil i Orange pot desaparèixer un operador, però es mantindran les marques anteriors i sorgirà un nou operador enfortit amb la compra del negoci fusionat sobrant, Digi en aquest cas.

El triple de tràfic en els pròxims cinc anys

En els pròxims cinc anys, el trànsit de dades mòbils pràcticament es triplicarà a Europa, a causa de la capacitat més gran de les xarxes de telecomunicacions i a la cobertura de les xarxes 5G, segons consta a The Mobile Economy Europe 2023, de finals del novembre passat, de GSMA, l’associació que reuneix a la majoria dels operadors mundials. En els pròxims tres anys, el nombre de connexions 5G superarà a les 4G i representarà més de la meitat del total, representant fins al 87% el 2030, segons l’informe de GSMA. A finals d’aquesta dècada, les xarxes 4G només representaran el 12% de les connexions totals i les 2G i 3G seran pràcticament menyspreables, afegeixen.

L’increment de les xarxes mòbils farà que el sector de les telecomunicacions mòbils tingui major importància per a l’economia europea, GSMA calcula que la seva contribució passarà dels 910.000 milions d’euros el 2022, el 4,3% del PIB europeu, a un bilió d’euros el 2030. Però perquè la transformació digital a Europa sigui realment efectiva i existeixin a Europa unes xarxes de telecomunicacions fixes i mòbils competitives, cal que les operadores europees tinguin bona salut.

La GSMA s’alinea amb les demandes de les operadores europees i reclama també una “contribució justa” dels grans generadors de tràfic d’Internet als operadors, beneficiant així als usuaris europeus. A l’informe, la GSMA critica la Declaració Europea de Drets i Principis Digitals de desembre de 2022 perquè, encara que situa els drets dels consumidors al centre, no estableix automàticament un recàrrec pels grans generadors de tràfic d’Internet, sinó que afirma “tots els agents del mercat que es beneficien de la transformació digital han de fer una contribució justa i proporcionada al cost dels béns, serveis i infraestructures públics”.

Els crítics d’aquesta declaració genèrica argumenten que no seria just que algunes empreses paguessin perquè el seu contingut representa una part important del trànsit, perquè algunes, com els consumidors en general, ja han pagat per això. La contribució “justa” de les grans tecnològiques, per tant, és motiu de disputa i de les reiterades queixes de les operadores. El tema és molt espinós, perquè també és veritat que un major tràfic no significa necessàriament majors costos per les operadores.

De mentre, passen els anys i el sector de les telecomunicacions europees està perdent competitivitat davant de la resta del món, especialment davant de la Xina, que veu com es disparen les xarxes 5G i, sobretot, les xarxes SA 5G (les que són independents de les xarxes 4G i permeten accedir als grans avantatges de 5G). En aquesta edició del MWC es presentarà les primeres xarxes 5G Advanced, que començaran a instal·lar-se l’any que ve. Es tracta d’una actualització a mitjana dècada que ja va passar amb la 4G i la 3G. Xina i Corea del Sud ja han començat, mentre que Europa i Estats Units encara han d’instal·lar xarxes SA 5G seriosament (ara busquen un camí intermedi amb les xarxes d’accés 5G basades en el núvol, o Cloud RAN).

Segons l’informe actualitzat d’Ericsson del passat novembre, com s’aprecia a la taula inferior, Xina tenia 769 milions de connexions 5G a finals de 2023, davant dels 260 milions de Nord-amèrica i els 130 milions d’Europa Occidental. A l’Índia hi ha quasi tantes línies 5G com a Europa occidental (130 milions). I cap al 2029, Ericsson calcula que la Xina tindrà gairebé més connexions 5G (1.480 milions) que tot el conjunt d’Amèrica i Europa (1.590 milions). I això que Ericsson pronostica un creixement exponencial de les xarxes 5G a Europa Central i de l’Est i a tota Amèrica del Sud en els pròxims anys.

Font: Ericsson Mobility Report (EMR). Novembre 2023

Un altre problema deriva de la difícil situació que travessen els subministradors tradicionals de xarxes d’enllaç (RAN) europeus, Nokia i Ericsson, que es veuen obligats a fer noves i dràstiques retallades de plantilla en els pròxims mesos (Nokia, entre 9.000 i 14.000 fins al 2026; Ericsson, 8.500) per falta de comandes. Ambdues empreses no poden comptar amb el potent mercat xinès i asiàtic, a conseqüència del veto europeu i americà a Huawei i ZTE; l’Índia, que havia passat moltes demandes a Ericsson, les ha frenat en sec.

Això obliga a Nokia i Ericsson a centrar-se únicament en els mercats relativament reduïts dels Estats Units i Europa Occidental i a arrabassar-se mútuament demandes, com la de 14.000 milions de dòlars que AT&T ha cursat a Ericsson per a subministrar-li xarxes “obertes” 5G al núvol fins al 2026 i deixar a Nokia a l’estacada, ja que era el principal subministrador d’AT&T. Pel president executiu de Nokia, Pekka Lundmark, la decisió d’AT&T de passar-se a Ericsson no és tecnològica sinó estrictament econòmica, ja que la companyia sueca li ha ofert unes condicions especialment favorables i, a més, volia tenir un únic subministrador de xarxes. Fins ara, Nokia tenia un terç i Ericsson dos terços de les xarxes d’AT&T, per la qual cosa Nokia ho tenia complicat, reconeixen els experts.

El creixement de les connexions 5G a tot el món, que segons la GSMA creixerà dels 1.600 milions a 2.100 milions entre finals de 2023 i finals de 2024, farà que la “monetització” de 5G, és a dir, aconseguir majors ingressos per la venda dels serveis 5G per part de les operadores, sigui més important que mai. “Les operadores hauran de centrar-se en una connectivitat millorada, a través de xarxes de fibra i 5G, per a accelerar el creixement de la seva facturació amb expansió de la connectivitat i els serveis digitals més enllà dels seus serveis de telecomunicacions tradicionals”.

Això, afegeix la representant mundial de les operadores, només es pot aconseguir amb una innovació a les xarxes que equilibri les inversions amb els retorns d’aquestes inversions. Una altra palanca, especialment per les operadores europees, haurà de provenir de fusions i adquisició, sempre que els òrgans reguladors nacionals i comunitaris no imposin unes condicions draconianes, com ha passat normalment fins ara. Els representants polítics de la Unió Europea són conscients de tot el que està en joc, però també que no hi ha gaire marge de maniobra.

Estigues informat de tot!

Subscriu-te i estigues informat dels últims continguts de Mobile World Capital Barcelona.