Albert Cuesta, periodista

Las telecomunicaciones europeas están atravesando un periodo delicado, como quedó claro en la intervención conjunta que las cuatro grandes operadoras europeas hicieron en el Mobile World Congress (MWC24) de finales de febrero. La nota positiva es que el consumo de datos, tanto en telefonía fija como en móvil, se incrementa continuamente y de manera notable en todo el mundo, con la facturación añadida que puede resultar, pero ello requiere que las operadoras también aumenten su inversión anual para dar respuesta a la mayor demanda y a la evolución tecnológica de las redes de telecomunicaciones.

La constante inversión en redes de telecomunicaciones es, sin embargo, difícil de rentabilizar, especialmente para las operadoras europeas, al estar sometidas a mercados nacionales relativamente pequeños y muy regulados, con tarifas a la baja y con un brutal aumento de la competencia, porque aparecen continuamente nuevas marcas de bajo coste, muchas de ellas de las propias operadoras dominantes, así como de operadoras virtuales, que se disputan los clientes entre sí.

La relativa baja rentabilidad de las operadoras europeas provoca, entre otros efectos adversos, que el valor de sus acciones en el mercado de capitales sea muy bajo y les sea más difícil conseguir financiación externa. No es el caso de las tres grandes operadoras estadounidenses o de las tres japonesas que, aun estando sometidas a una fuerte competencia interna, pueden capear la situación con unas tarifas que son de dos a tres veces más elevadas que las comparables europeas, según ponen de relieve diversos estudios.

El caso de Deutsche Telekom, la operadora alemana dominante, es paradójico: obtiene fuertes ganancias gracias a que posee la gran mayoría de las acciones de su filial estadounidense T-Mobile US, que compite con Sprint y AT&T, y resultados mucho más flojos en su mercado doméstico, el alemán. Como ejemplo, la capitalización bursátil de Alphabet, la matriz de Google, es ahora de unos 1,75 billones de dólares, diez veces más que la suma de las capitalizaciones de las cuatro grandes operadoras europeas en número de abonados (Deutsche Telekom, Vodafone, Orange y Telefónica). Y Microsoft acaba de superar los tres billones de dólares de capitalización, aupada por la venta de servicios de telecomunicaciones de todo tipo.

Las operadoras europeas invirtieron la cifra récord de 59.100 millones de euros en 2022, frente a los 56.300 millones de euros del año anterior, y seis de cada diez europeos tenían acceso a cable de fibra óptica (FTTH) a finales del año pasado, según consta en el informe “State of Digital Communications 2024” publicado el pasado 29 de enero por la patronal europea de las operadoras, ETNO, y elaborado por la consultora norteamericana Analysis Mason. La cobertura europea de redes fijas gigabit era del 79,5% a finales de 2023 y la cobertura de las redes 5G alcanzó el 80% de la población, frente al 73% del año anterior, añade el informe.

La tesis del informe de la patronal de las operadoras europeas es que la conectividad innovadora es crucial para la competitividad y la seguridad del continente europeo. Por este motivo, las operadoras invierten cada vez más en la ampliación y actualización de las redes fijas y móviles, y responden también a las demandas de sus usuarios, que exigen una conectividad más ubicua y rápida. Pero Lisa Fuhr, la directora general de ETNO, asegura que la situación es insostenible y Europa se enfrenta ahora a la disyuntiva entre “liderar o perder” su ecosistema de conectividad.

“El actual status quo, en términos de inversión y de política [regulatoria], no conseguirá los niveles de innovación que son tan desesperadamente necesarios para sostener el crecimiento y conseguir la necesaria autonomía estratégica abierta europea”, añade Fuhr. Para ETNO, las telecomunicaciones de la Unión Europea se enfrentan a un momento decisivo, por lo que es urgente tomar una acción política que refuerce el sector europeo de telecomunicaciones y se logren los objetivos del Digital Decade Policy Programe 2030.

En su informe del pasado septiembre, la Unión Europea constata que las redes de muy alta capacidad, de fibra óptica y 5G, no están desplegadas de manera suficiente y, a menos que se hagan inversiones colosales, “al menos de 200.000 millones de euros suplementarios hasta 2030”, no se conseguirá el objetivo de tener conexión gigabit en todas las zonas pobladas. De momento, se cuenta con un 20% de fondos públicos para 5G (unos 40.000 millones) y una parte procedente de los fondos de desarrollo rural, regional y agrícola, importes que se juzgan totalmente insuficientes. España está relativamente bien en infraestructura digital, pero suspende en conocimientos digitales de la población, según el informe, ya que “más de un tercio de la población no tiene ni los conocimientos básicos”.

Ingresos medios por usuario muy bajos

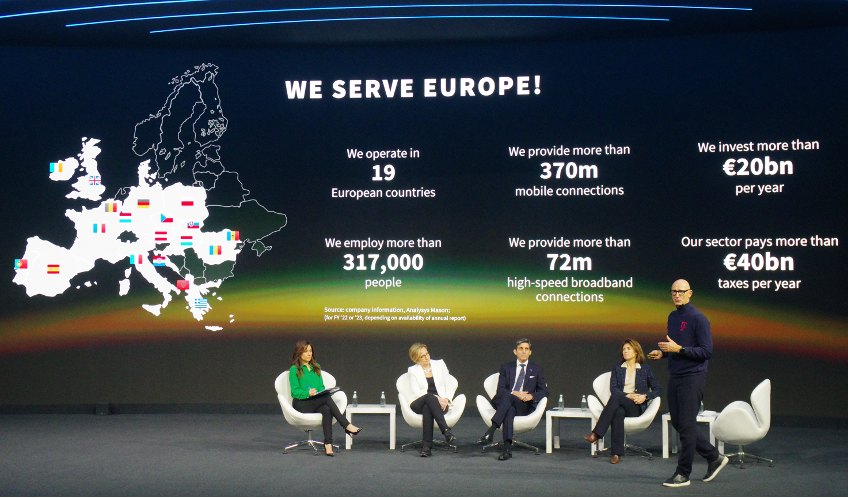

Estos informes ya habían puesto de manifiesto la delicada situación de las operadoras europeas pero se quiso aprovechar la celebración del MWC para ponerlo más de relieve. Los máximos responsables de las cuatro grandes operadoras europeas hicieron una presentación conjunta, poniendo de relieve que se invierten 20.000 millones de euros anuales y se paga el doble en impuestos, dando empleo a 317.000 personas, como se ve en la fotografía superior. En ella aparece, de pie, Tim Höttges, de Deutsche Telekom, y a su derecha Christel Heydemann, del grupo Orange, José María Álvarez-Pallete, de Telefónica, y Margherita della Valle, del grupo Vodafone, además de la moderadora, Karen TSO, de CNBC, con camisa verde.

El mensaje principal de la presentación conjunta fue que, si no se hacen cambios drásticos y rápidos en la regulación de las redes de telecomunicaciones en Europa, se corre el grave riesgo de que el viejo continente quede a la cola de la inversión en tecnología. El motivo básico para la alarma de las operadoras europeas, y que el comisario comunitario del mercado interior, Thierry Breton, no discute, es que los parámetros financieros en que se mueve la industria de telecomunicaciones europea no son nada sólidos.

De hecho, Breton también intervino en una presentación individual en el MWC que no estaba de entrada programada y reconoció, entre otras cosas, que “existen aún demasiados obstáculos reglamentarios para la creación de un mercado único de telecomunicaciones en Europa”y que “no existe un número mágico de operadores en cada país”. Unos días antes, la Comisión Europea había publicado un libro verde con la intención de crear un mercado único de telecomunicaciones en Europa.

La facturación del sector de telecomunicaciones europeo, medida en ingresos medios por usuario (ARPU), es la más baja de todos los competidores globales. En 2022, el ARPU de telefonía móvil fue de 15 euros en Europa, frente a los 42,5 euros en Estados Unidos, 26,5 euros en Corea del Sur y 25,9 euros en Japón. El ARPU en telefonía fija era de 22,8 euros en Europa frente a los 58,6 euros en Estados Unidos y 24,4 euros en Japón. Sólo en Corea del Sur era más bajo que en Europa: 13,1 euros, apunta el informe de ETNO.

El retorno sobre el capital empleado (ROCE) de los miembros de ETNO casi se ha reducido a la mitad en los últimos años: en 2017 era del 9,1% y en 2022 del 5,8%, lo que hace cada vez más complicado conseguir un adecuado retorno de la inversión para las operadoras europeas. La gran fragmentación del mercado europeo de telecomunicaciones agrava la situación, apunta el informe. En 2023, en Europa había 45 grandes operadores con más de medio millón de clientes, frente a ocho en Estados Unidos, cuatro tanto en China como Japón, y tres en Corea del Sur.

Esta debilidad manifiesta del sector de telecomunicaciones europeo ya se puso de manifiesto en el informe de ETNO del año pasado, que ahora se ha actualizado. Y un informe publicado el día antes de ETNO por el grupo Vodafone, titulado Why Telecoms Matters, va en el mismo sentido. Para Vodafone, la “brecha de conectividad” (connectivity chasm) no hará más que ampliarse más si se sigue el mismo camino y no se hace nada para remediarlo.

Las operadoras europeas confiaban en que la legislación sobre la infraestructura gigabit (Gigabit Infraestructure Act) que está ultimando la Comisión Europea ayudaría a corregir la situación y a resolver alguno de los problemas más graves del sector. El pasado septiembre, un comunicado conjunto de ECTA, ETNO, Giga Europe y la GSMA daba la bienvenida a la propuesta de la Comisión de la Gigabit Infraestructure Act, porque pensaba que “tenía el propósito de atajar la burocracia y el reto del despliegue lento, complejo y costoso de las redes de muy alta capacidad (VHCN) en la Unión Europea” y que se podría así enderezar la situación.

El pasado 1 de febrero, sin embargo, las cuatro mismas asociaciones que se felicitaban en septiembre por la iniciativa comunitaria publicaban un nuevo comunicado en el que alertaban que se había dado marcha atrás en el borrador en cuestiones clave y que no se lograría reducir el coste y el despliegue de las nuevas infraestructuras como se había planteado en un principio.

En las negociaciones actuales, “se corre el riesgo de introducir medidas que penalicen a las operadoras de telecomunicaciones sin producir ningún beneficio real en términos de simplificación administrativa”, se lee en su comunicado conjunto. Las “aprobaciones tácitas” de los despliegues que se habían incluido, han pasado a carecer de un plazo definido y a tener unos precios regulados que se consideran totalmente “agresivos e injustificados”.

Las operadoras europeas tienen planteadas otras reivindicaciones históricas, como la de que las grandes tecnológicas (Alphabet, Meta, Microsoft, Netflix, Amazon y Apple, entre las más importantes) sufraguen todo o parte del tráfico extra de telecomunicaciones que generan en Europa con sus servicios al usar la infraestructura europea. La otra gran demanda histórica es que se puedan abrir los mercados de telecomunicaciones nacionales y producirse uniones entre operadores de distintos países o de un mismo país.

Esto último parece que ya se está flexibilizando de algún modo. La fusión entre Orange y MásMóvil en España y la de Vodafone Group con CK Hutchison (Three) en el Reino Unido están muy avanzadas, si no surgen contratiempos con nuevas demandas de los organismos reguladores estatales y comunitarios. Aunque se produzcan, de todos modos, tampoco mejorará mucho la situación de la competencia. Con la fusión entre MásMóvil y Orange puede desaparecer un operador, pero se mantendrán las marcas anteriores y surgirá un nuevo operador fortalecido con la compra del negocio fusionado sobrante, Digi en este caso.

El triple de tráfico en los próximos cinco años

En los próximos cinco años, el tráfico de datos móviles casi se triplicará en Europa, debido a la mayor capacidad de las redes de telecomunicaciones y a la cobertura de las redes 5G, según consta en The Mobile Economy Europe 2023 de finales del pasado noviembre de la GSMA, la asociación que reúne a la mayoría de los operadores mundiales. En los próximos tres años, el número de conexiones 5G superará a las 4G y representará más de la mitad del total, representando hasta el 87% en 2030, según el informe de la GSMA. A finales de esta década, las redes 4G sólo representarán el 12% de las conexiones totales y las 2G y 3G serán prácticamente despreciables, añaden.

El incremento de las redes móviles hará que el sector de las telecomunicaciones móviles tenga mayor importancia para la economía europea, estimando GSMA que su contribución pasará de los 910.000 millones de euros en 2022, el 4,3% del PIB europeo, a un billón de euros en 2030. Pero para que la transformación digital en Europa sea realmente efectiva y existan en Europa unas redes de telecomunicaciones fijas y móviles competitivas, es preciso que las operadoras europeas gocen de buena salud.

Así, la GSMA se alinea con las demandas de las operadoras europeas y reclama también una “contribución justa” por parte de los grandes generadores de tráfico de Internet a las operadoras y redunde así en beneficio de los usuarios europeos. En el informe, la GSMA critica la Declaración europea de derechos y principios digitales de diciembre de 2022 porque, aunque sitúa los derechos de los consumidores en el centro, no fija automáticamente un cargo extra para los grandes generadores de tráfico en Internet, sino que precisa que “todos los actores del mercado que se beneficien de la transformación digital deberían hacer una justa y proporcionada contribución al coste de los bienes públicos, servicios e infraestructura”.

Los críticos de esta declaración genérica argumentan que no sería justo algunas compañías pagaran porque su contenido representa una parte importante del tráfico, porque algunas, como los consumidores en general, ya han pagado por ello. La contribución “justa” de las grandes tecnológicas, por tanto, es motivo de fuerte disputa y de las reiteradas quejas de las operadoras. El tema es muy espinoso, porque también es cierto que un mayor tráfico no significa necesariamente mayores costes para las operadoras.

Mientras tanto, pasan los años y el sector de las telecomunicaciones europeas está perdiendo competitividad frente al resto del mundo, en especial frente a China, que ve cómo se disparan las redes 5G y, sobre todo, las redes SA 5G (las que son independientes de las redes 4G y permiten acceder a las grandes ventajas de 5G). En esta edición del MWC se presentarán las primeras redes 5G Advanced, que empezarán a instalarse el año que viene. Se trata de una actualización a mediados de la década que ya ocurrió con la 4G y con la 3G. China y Corea del Sur ya están en ello, mientras que Europa y Estados Unidos aún tienen que instalar redes SA 5G en serio (ahora buscan un camino intermedio con las redes de acceso 5G basadas en la nube, o Cloud RAN).

Según el informe actualizado de Ericsson del pasado noviembre, como se aprecia en la tabla inferior, China tenía 769 millones de conexiones 5G a finales de 2023, frente a las 260 millones de Norteamérica y los 139 millones de Europa Occidental. En la India hay casi tantas líneas 5G como en Europa occidental (130 millones). Y para 2029 Ericsson calcula que China tendrá casi más conexiones 5G (1.480 millones) que todo el conjunto de América y Europa (1.590 millones). Y eso que Ericsson pronostica un crecimiento exponencial de las redes 5G en Europa Central y del Este y en toda América del Sur en los próximos años.

Fuente: Ericsson Mobility Report (EMR). Noviembre 2023

Otro problema deriva de la difícil situación que atraviesan los tradicionales suministradores de redes de enlace (RAN) europeos, Nokia y Ericsson, que se ven obligados a hacer nuevos y drásticos recortes de plantilla en los próximos meses (Nokia, entre 9.000 y 14.000 hasta 2026; Ericsson, 8.500) por la falta de pedidos. Ambas compañías no pueden contar con el potente mercado chino y asiático, como consecuencia del veto europeo y americano a Huawei y ZTE; la India, que había pasado muchos pedidos a Ericsson, los ha frenado en seco.

Esto obliga a Nokia y Ericsson a centrarse únicamente en los mercados relativamente reducidos de Estados Unidos y Europa Occidental y a arrebatarse mutuamente pedidos, como el de 14.000 millones de dólares que AT&T ha cursado a Ericsson para suministrarle redes “abiertas” 5G en la nube hasta 2026 y dejar a Nokia en la estacada, ya que era el principal suministrador de AT&T. Para el presidente ejecutivo de Nokia, Pekka Lundmark, la decisión de AT&T de pasarse a Ericsson no es tecnológica sino estrictamente económica, ya que la compañía sueca le ha ofrecido unas condiciones especialmente favorables y, además, quería tener un único suministrador de redes. Hasta ahora, Nokia tenía un tercio y Ericsson dos tercios de las redes de AT&T, por lo que Nokia lo tenía complicado, reconocen los expertos.

El crecimiento de las conexiones 5G en todo el mundo, que según la GSMA crecerá de los 1.600 millones a 2.100 millones entre finales de 2023 y finales de 2024, hará que la “monetización” de 5G, es decir, conseguir mayores ingresos por la venta de los servicios 5G por parte de las operadoras, sea más importante que nunca. “Las operadoras deberán centrarse en una conectividad mejorada, a través de redes de fibra y 5G, para acelerar el crecimiento de su facturación con expansión de la conectividad y los servicios digitales más allá de sus servicios de telecomunicaciones tradicionales”.

Esto, añade la representante mundial de las operadoras, sólo se puede conseguir con una innovación en las redes que equilibre las inversiones con los retornos de estas inversiones. Otra palanca, especialmente para las operadoras europeas, deberá provenir de fusiones y adquisiciones, siempre que los órganos reguladores nacionales y comunitarios no impongan unas condiciones draconianas, como ha ocurrido normalmente hasta ahora. Los representantes políticos de la Unión Europea son conscientes de lo mucho que está en juego, pero también que no hay mucho margen de maniobra.

Mantente informado de todo

Suscríbete y mantente informado de los últimos contenidos de Mobile World Capital Barcelona.