Albert Cuesta, periodista

El mercado de chips conseguirá un nuevo récord en valor este año, aunque la cifra final en dólares dependerá de si continúan disparadas las inversiones en centros de datos para IA

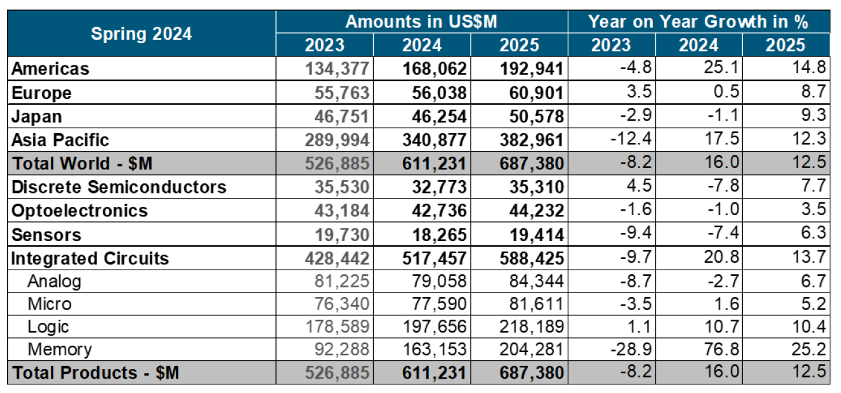

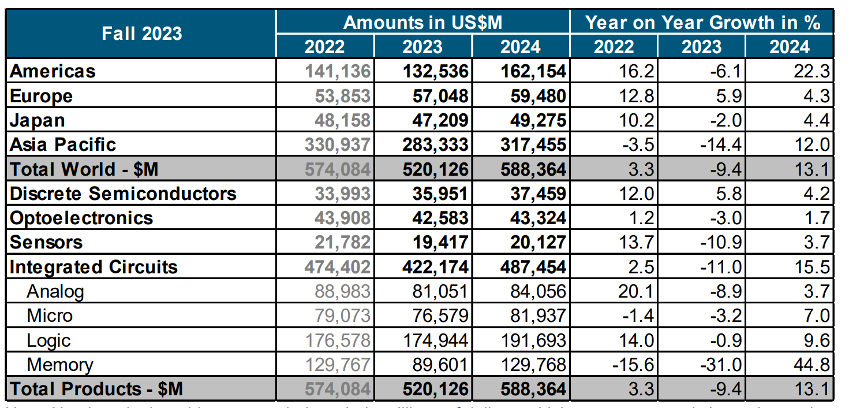

El mercado mundial de semiconductores crecerá previsiblemente este año en torno al 16% en valor, según la previsión de World Semiconductor Trade Statistics (WSTS) del pasado junio, que ya corregía al alza la de noviembre del año pasado del 13,1%. De esta manera queda atrás el fatídico 2023, cuando la facturación cayó finalmente el 8,2%, una de las más elevadas de la historia del sector. Se vuelve, así, a alcanzar un nuevo récord del valor de los chips expresado en dólares, con una facturación prevista de 611.231 millones de dólares durante 2024, frente a los 526.885 millones de 2023 y los 574.084 millones de 2022.

Para 2025, la estimación de WSTS es de 687.000 millones, un 12,5% más y un nuevo récord si finalmente se logra, aunque debería mantenerse este crecimiento hasta finales de la década para lograr el objetivo del billón de dólares propugnado hace cuatro años en plena euforia del mercado que finalmente no se materializó. Justamente, desde finales de julio, han vuelto las incertidumbres en el mercado mundial de semiconductores, debido a que las abultadas inversiones realizadas en centros de datos para inteligencia artificial (IA), soportadas por el alza en el valor de las acciones de las grandes tecnológicas y de Nvidia no acaban de materializarse y se empieza a temer que las bondades de la IA están muy sobrevaloradas. Durante agosto han continuado las incertidumbres, pero ha acabado el mes con aumentos en la mayoría de las acciones de las compañías tecnológicas.

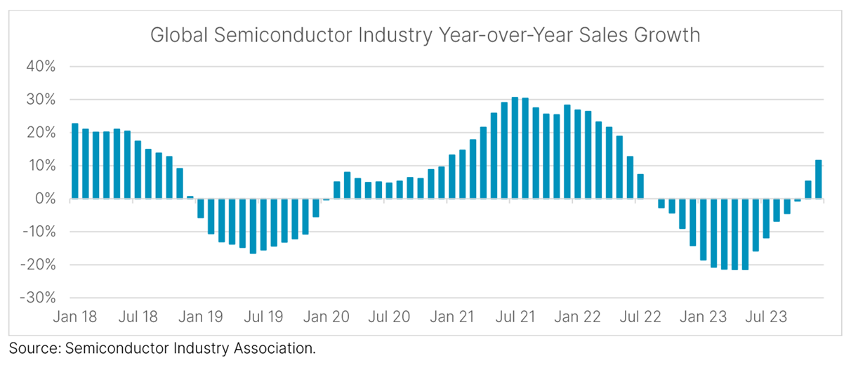

El mercado de semiconductores siempre ha sido muy cíclico en su más de medio siglo de historia, típicamente con unos tres años al alza y seguido de otros tres de recesión, con subidas interanuales de hasta el 30% y bajadas del 20%. En los dos últimos años, sin embargo, la caída del mercado global ha sido mucho más acusada que la prevista, principalmente por el desplome del precio de las memorias. Precisamente, la principal causa del crecimiento previsto del mercado para este año y el próximo se debe al aumento desorbitado del precio de las memorias, así como de los chips gráficos para IA que vende casi en exclusiva la firma Nvidia.

La World Semiconductor Trade Statistics (WSTS) es una organización sin ánimo de lucro fundada en 1986 y que reúne a la gran mayoría de fabricantes de semiconductores, con unas estimaciones semestrales del valor mercado del año siguiente por regiones y tipos de productos, que siempre han sido muy respetadas pero que últimamente, justamente por la gran volatilidad del precio de los chips, muestran grandes diferencias semestre a semestre, como se pueden ver a continuación en la tabla de previsiones de otoño de 2023 y de primavera de 2024.

A partir de mediados de 2022 y hasta el último trimestre del año pasado, las caídas de la facturación han sido importantes y superiores a las previstas, de más del 20% durante varios meses, como indica el gráfico siguiente.

El principal impulso del mercado de semiconductores, y por ende de las memorias, no provendrá ahora de los smartphones y los ordenadores, aunque ciertamente ayudará, sino del auge de los centros de datos, gracias a plataformas de inteligencia artificial generativa (IAGen) y los programas y datos alojados de la nube de las principales compañías tecnológicas, sobre todo Microsoft, Google, Meta, Amazon, Apple.

Como se ve en la tabla superior, los circuitos integrados suponen el grueso de los semiconductores, formados por los circuitos analógicos, microprocesadores, circuitos lógicos y las memorias. Los tres primeros tipos de circuitos integrados registraron una caída durante 2023, pero mucho menos pronunciada que las memorias y, además, crecieron bastante en 2022. Los semiconductores discretos, los optoelectrónicos y los sensores también sufrieron menos altibajos que las memorias y se prevé que siga así en un futuro.

Por bloques de países, Asia Pacífico continúa dominando la facturación, aunque en 2023 sufrió un fuerte retroceso. El mercado americano se prevé que crezca mucho este año, pero aún y así facturará la mitad que el de Asia Pacífico. Europa ha mantenido en estos últimos años un crecimiento sostenido, aunque su facturación es aún baja, de 60.000 millones de dólares. Japón, como se ve en la tabla, se situará previsiblemente este año en los 50.000 millones de dólares, un poco más que en 2022.

Lo sucedido en 2023 ha causado un fuerte impacto en la facturación de las principales compañías de semiconductores, que no son necesariamente fabricantes de chips sino que venden con su propia marca, como son los casos paradigmáticos de Qualcomm, Nvidia, AMD o Apple. Todas ellas diseñan sus chips, pero encargan la fabricación de los mismos a un tercero, típicamente la taiwanesa TSMC. La fuerte caída del precio de las memorias ha provocado un retroceso de la facturación en 2023 de Samsung y SK Hynix, los principales fabricantes de memoria coreanos, aunque también ha hecho una profunda mella en los resultados de Qualcomm por la caída del mercado de smartphones y de Intel y AMD por las menores ventas de ordenadores.

Así, como se ve en la tabla siguiente, Intel recuperó la primera plaza como la compañía que más facturó en semiconductores en 2023, en detrimento de Samsung, que pasó a ser la segunda. Ambas, sin embargo, sufrieron fuertes caídas de facturación, del 17% Intel (en ordenadores) y del 37% Samsung (en smartphones y memorias). También Qualcomm facturó mucho menos, el 17%, pese a que se mantuvo en tercera posición. Quién más escaló posiciones fue Nvidia, de la duodécima a la quinta posición, con un 56% de incremento. Su cotización bursátil creció mucho más y ahora vale más de dos billones en bolsa, como Google.

SK Hynix fue otra de las grandes perjudicadas por el precio de las memorias, pasando de la cuarta a la sexta posición. En este primer trimestre del año, tanto Samsung como SK Hynix han crecido mucho en beneficios y facturación, precisamente por el alza en las últimas semanas del precio de las memorias. Broadcom y ST Microelectronics tuvieron muy buen comportamiento el año pasado, con productos la primera para las telecomunicaciones y la segunda especialmente para automoción y equipos industriales. La caída global de la facturación de las diez primeras compañías de semiconductores -que aglutinan el 50% de la cifra total de negocio- fue del 11%, con leve variación del porcentaje.

Para este año, como se ha indicado, hay un consenso generalizado entre las grandes consultoras de que la facturación del mercado de semiconductores mundial crecerá dos dígitos, aunque con bastantes variaciones: Gartner, Techinsights e IDC, entre las más conocidas, se sitúan en la parte alta, del 17% al 20%, mientras que WSTS previó en noviembre un aumento del 13,1%, un aumento relativamente prudente que también Deloitte hace suyo. En las previsiones de los dos últimos años, todas las estimaciones fueron excesivamente optimistas, como suele ocurrir cuando cae el mercado.

Mantente informado de todo

Suscríbete y mantente informado de los últimos contenidos de Mobile World Capital Barcelona.